Aprendendo a Exportar

Incentivos às Exportações Brasileiras

Buscando aumentar a competitividade das empresas brasileiras no exterior, diversificando mercados e produtos, o governo brasileiro adota uma séria de estratégias e políticas de incentivo às exportações de produtos e serviços. Conheça abaixo algumas ferramentas de apoio às exportações.

-

Desoneração Tributária

O tratamento fiscal das exportações brasileiras segue a prática mundial e busca a desoneração dos tributos indiretos sobre as exportações. Dessa forma, a Constituição Federal de 1988 definiu que não incidem sobre as exportações brasileiras o IPI (art. 153, §3º, III), o ICMS (art. 155, §2º, X, “a”) e as Contribuições Sociais e de Intervenção no Domínio Econômico, tais como o Programa de Integração Social e o Programa de Formação do Patrimônio do Servidor Público - PIS/PASEP e a Contribuição para o Financiamento da Seguridade Social - COFINS (art. 149, §2º, I).

Além de não incidirem sobre o faturamento das exportações, o exportador mantém o direito ao crédito gerado pela incidência desses tributos sobre a aquisição dos insumos empregados nos produtos exportados. Portanto, os valores correspondentes a esses tributos não devem compor o preço do produto final exportado.

A desoneração fiscal ao longo da cadeia produtiva tem uma importância fundamental na composição final do preço de exportação. Por isso, é aconselhável que o exportador acompanhe continuamente a legislação referente ao assunto.

Os principais tributos desonerados são:

Imposto de Exportação (IE)

O Imposto de Exportação (IE), previsto na Constituição Federal, art. 153, inciso II, incide sobre a exportação de produtos nacionais ou nacionalizados, entendidos como sendo produtos de procedência estrangeira que foram importados a título definitivo.

No Brasil, a exportação de produtos é, em sua maioria, isenta desse tributo, mas existem raras exceções, e alguns produtos estão sujeitos ao IE quando destinados a determinados países de destino. A Câmara de Comércio Exterior (Camex), observada a legislação específica, relacionará as mercadorias sujeitas ao imposto.

Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS)

Por força constitucional (Art. 155, inciso X-a da Constituição Federal), o ICMS não incide sobre operações que destinem mercadorias para o exterior, nem sobre serviços prestados a destinatários no exterior, assegurada a manutenção e o aproveitamento do montante do imposto cobrado nas operações e prestações anteriores.

Imposto de Produtos Industrializados (IPI)

Por força de imunidade constitucional (Art. 153, § 3º, inciso III da Constituição Federal), o IPI não incidirá sobre produtos industrializados destinados ao exterior.

COFINS e PIS/Pasep

A COFINS (Contribuição para Financiamento da Seguridade Social) é uma contribuição social que se destina ao exclusivo financiamento das despesas com atividades-fim das áreas de saúde, previdência e assistência social.

O PIS (Programa de Integração Social) /Pasep (Formação do Patrimônio do Servidor Público) é uma contribuição destinada a financiar o programa de seguro-desemprego e o abono anual aos empregados.

Para um entendimento mais amplo deste assunto e conhecimento de situações que não se enquadram na regra geral e decorrentes de características da pessoa jurídica, recomenda-se consultar a Lei nº 10.637, de 30 de dezembro de 2002, no que se refere ao PIS/Pasep e a Lei nº 10.833, de 29 de dezembro de 2003, para o caso da Cofins.

-

Zonas de Processamento de Exportação - ZPE

As Zonas de Processamento de Exportação (ZPE) são áreas de livre comércio criadas para a produção de bens para exportação e à prestação de serviços ligados à atividade exportadora. Além de incentivar a cultura exportadora e fortalecer a balança comercial, as ZPE contribuem para o desenvolvimento local e para a diminuição das desigualdades regionais.

Quais são os principais benefícios?

As empresas instaladas em uma ZPE e que produzem para exportação contam com suspensão de importantes tributos na compra de insumos e matérias-primas, como:

-

IPI

-

PIS/Cofins

-

Imposto de Importação

-

AFRMM (Adicional ao Frete para Renovação da Marinha Mercante)

Se o produto final for efetivamente exportado, essa suspensão pode se transformar em isenção ou alíquota zero, reduzindo significativamente os custos da empresa.

Quem pode se instalar em uma ZPE?

Para se instalar em uma ZPE, a empresa precisa:

-

Ter vocação exportadora;

-

Contribuir para a difusão de tecnologia;

-

Gerar benefícios econômicos e sociais para a região, ajudando a reduzir desigualdades e a promover o desenvolvimento local.

Para saber mais: acesse a Página oficial das ZPE.

-

-

REINTEGRA

O Reintegra (Regime Especial de Reintegração de Valores Tributários para as Empresas Exportadoras) é um programa do Governo Federal criado para devolver às empresas exportadoras integralmente ou parte dos tributos pagos ao longo da produção de bens destinados à exportação (resíduo tributário). Na prática, ele ajuda a reduzir os custos dos produtos brasileiros vendidos para o exterior, tornando-os mais competitivos.

O funcionamento do programa é regulamentado pelo Decreto nº 8.415, de 27 de fevereiro de 2015, com base na Lei nº 13.043, de 13 de novembro de 2014.

Quem pode se beneficiar?

Empresas que exportam bens manufaturados produzidos no Brasil Para isso, o produto exportado precisa:

-

Ter sido industrializado no País;

-

Estar classificado em código da Tabela de Incidência do Imposto sobre Produtos Industrializados (TIPI), aprovada pelo Decreto nº 11.158, de 29 de julho de 2022, e relacionado em ato do Poder Executivo; e

-

Utilizar custo total de insumos importados dentro de um limite máximo permitido, em relação ao preço de exportação.

-

-

Acredita Exportação

O Acredita Exportação, braço do Reintegra, é um programa do Governo Federal criado para desonerar e ampliar as exportações realizadas por micro e pequenas empresas (MPEs).

O mecanismo permite que MPEs exportadoras recebam de volta parte dos tributos federais pagos ao longo do processo produtivo dos bens destinados ao exterior.

A devolução corresponde a 3% do valor exportado, e o crédito apurado pode ser utilizado de duas formas:

-

compensação de tributos federais vencidos ou vincendos, ou

-

ressarcimento em dinheiro, depositado diretamente na conta da empresa beneficiária.

Quem pode acessar:

-

Microempreendedor Individual (MEI);

-

Microempresa (ME); e

-

Empresa de Pequeno Porte (EPP)

(Inclusive optantes do Simples Nacional)

Mas desde que realizem:

-

Exportação direta; ou

-

Venda para empresa comercial exportadora (exportação indireta).

Como acessar o benefício

O benefício pode ser acessado após o encerramento de cada trimestre, por meio de procedimento simplificado junto à Receita Federal, utilizando o sistema Programa Gerador de Declaração (PGD) do PER/DCOMP.

Atenção: o programa terá vigência até 31/12/2026. A partir de 2027 entrará em vigor a Contribuição sobre Bens e Serviços (CBS), prevista na Reforma Tributária, que eliminará a cumulatividade dos tributos e substituirá o mecanismo de devolução atualmente adotado.

Para saber mais:

-

-

IOF-Câmbio

A Receita Federal não cobra o Imposto sobre Operações Financeiras (IOF) nas operações de câmbio relativas ao ingresso no Brasil de receitas de exportação. Há uma Solução de Consulta nº 231, de 15 de julho de 2019 da Receita Federal do Brasil, que esclarece os exportadores sobre a incidência de IOF. A solução de consulta descreve ainda as operações de câmbio relativas ao ingresso no país de receitas de exportação de bens e serviços com alíquota zero.

-

Drawback

O drawback é um regime aduaneiro especial que permite a suspensão ou isenção de tributos incidentes na aquisição de insumos empregados na produção de mercadorias exportadas. O mecanismo funciona como incentivo às exportações brasileiras, ao possibilitar a redução dos custos produção de mercadorias exportáveis, tornando-os mais competitivos no mercado internacional.

As operações que podem se beneficiar do regime drawback são:

-

Industrialização (Transformação; Beneficiamento; Montagem; Renovação ou recondicionamento; e Acondicionamento ou reacondicionamento).

-

Reparo, criação e cultivo ou atividade extrativa.

-

Colocação de embalagem de transporte (associada a outra operação executada pela empresa).

A administração do drawback é realizada conjuntamente pelos seguintes órgãos:

-

Secretaria de Comércio Exterior (SECEX) do Ministério do Desenvolvimento, Indústria, Comércio e Serviços: concessão, acompanhamento e encerramento dos Atos Concessórios;

-

Receita Federal do Brasil (RFB): fiscalização das operações e cumprimento do regime, acesso aos Atos Concessórios e credenciamento de usuários no Siscomex;

-

Secretarias de Fazenda dos Estados: fiscalização das operações (suspensão do ICMS nas importações) e acesso aos Atos Concessórios.

Para saber mais sobre Drawback Suspensão e Drawback Isenção, clique nos links a seguir:

Drawback Suspensão

A modalidade suspensão consiste na suspensão de tributos incidentes sobre a aquisição, no mercado interno ou via importação, de mercadorias para emprego ou consumo na produção de mercadorias a serem exportadas. Nesta modalidade, que é a mais utilizada no Brasil, a empresa beneficiária assume o compromisso de exportar os bens produzidos a partir dos insumos que serão adquiridos ao amparo do regime, nas condições e prazos definidos na legislação e no ato concessório emitido pela SECEX.

Nos casos de insumos importados, toda a carga tributária é suspensa. Já no caso dos itens adquiridos no mercado interno, a suspensão incide somente para os tributos federais, sendo necessário o recolhimento do ICMS.

Entenda como funciona o Drawback Suspensão:

- Pedido: empresa registra o pedido de drawback suspensão (Ato Concessório) no Siscomex. No registro do pedido, a empresa deverá informar:

- produtos a exportar e respectivos valores e quantidades;

- insumos a importar e respectivos valores e quantidades;

- insumos a adquirir no mercado interno e respectivos valores e quantidades;

- valores estimados de frete, seguro e subprodutos/resíduos.

-

Análise: a Coordenação de Exportação e Drawback (COEXP) da SECEX verifica a regularidade formal (regularidade fiscal; art. 18 da Portaria nº 44) e analisa:

- Compatibilidade entre insumos e produtos;

- Relações de Consumo (quantidades de insumos e produtos);

- Expectativa de Agregação de Valor.

A SECEX pode exigir: Manifestação via Sistema ou Laudo Técnico.

-

Deferimento (concessão do ato): a partir do deferimento começa a contagem do prazo de validade do AC, ao longo do qual a empresa deve adquirir os insumos, fabricar seus produtos e exportá-los.

Prazo de Validade do ato concessório de Drawback Suspensão:

REGRA: 1 ano, prorrogável por mais 1 ano, a partir do deferimento, ou seja, 2 anos.

Exceção 1: Bens de Capital de Longo Ciclo de Fabricação (até 5 anos).

Exceção 2: Drawback para Embarcação (até 7 anos).

-

Alterações

Empresa DEVE solicitar alteração sempre que:

- Mudar produto a ser produzido (quantidade ou qualidade);

- Mudarem insumos a serem empregados (quantidade ou qualidade);

Empresa NÃO deve solicitar alteração quando:

- Não conseguir exportar todo o volume previsto;

- Houver perda extraordinária, roubo, furto, sinistro, devolução de insumos.

-

Comprovação (baixa): logo que concluídas as operações, a empresa envia o ato concessório para encerramento, demonstrando:

- Cumprimento do Compromisso de Exportação (por meio da DU-E do titular do AC, no caso de exportação realizada pela própria empresa; ou da NF de venda a trading/comercial exportadora, no caso de exportação realizada por terceiros); e/ou

- Destinação dos insumos não utilizados nas exportações: insumos domésticos eventualmente não utilizados na produção das mercadorias exportadas devem ter os tributos suspensos recolhidos, com seus acréscimos legais. Os insumos importados não utilizados podem ser devolvidos ao exterior, destruídos sob controle da Receita Federal ou podem ainda ter os tributos suspensos recolhidos (nacionalização).

Entenda melhor o funcionamento com o fluxograma do Drawback Suspensão:

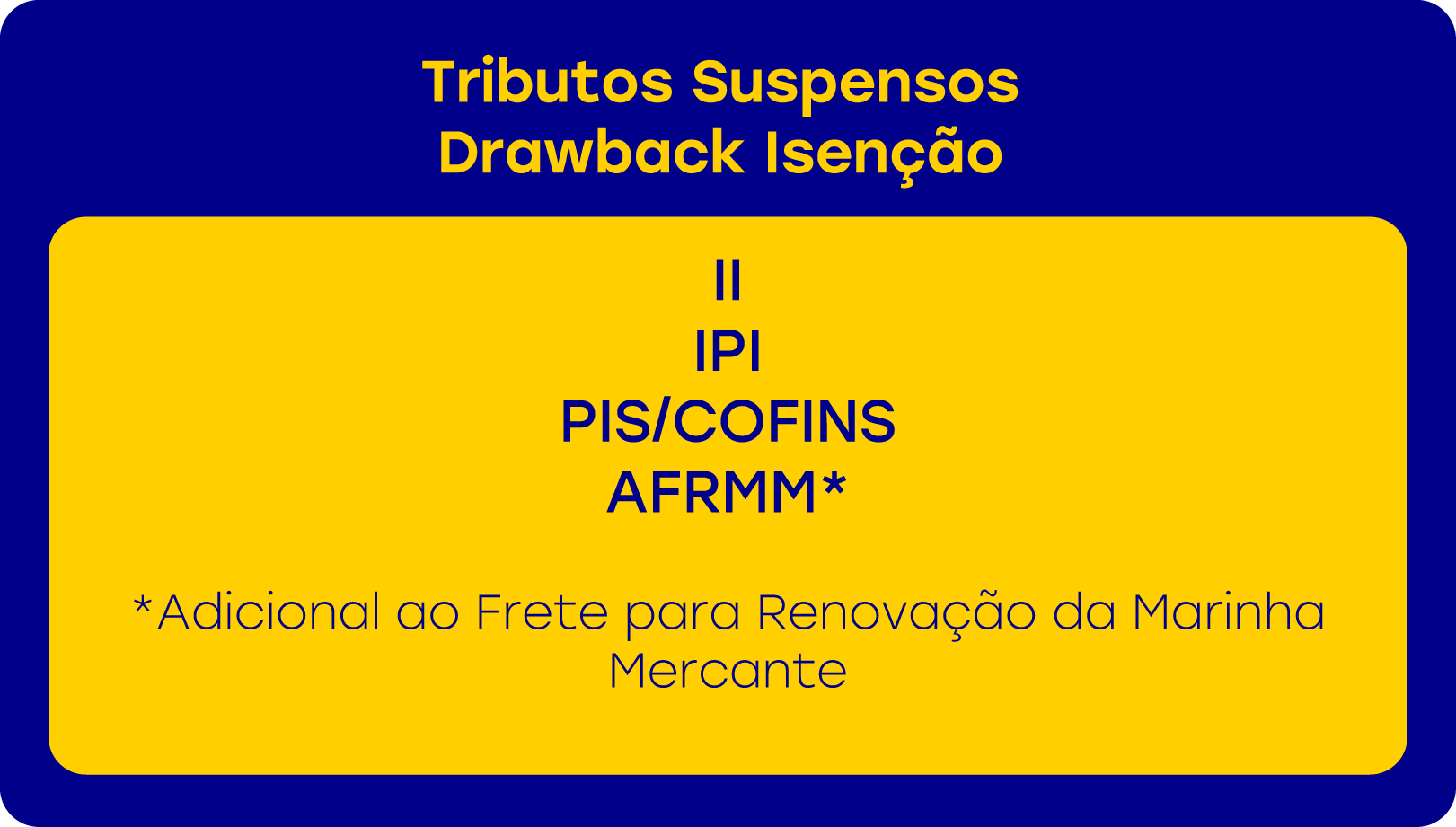

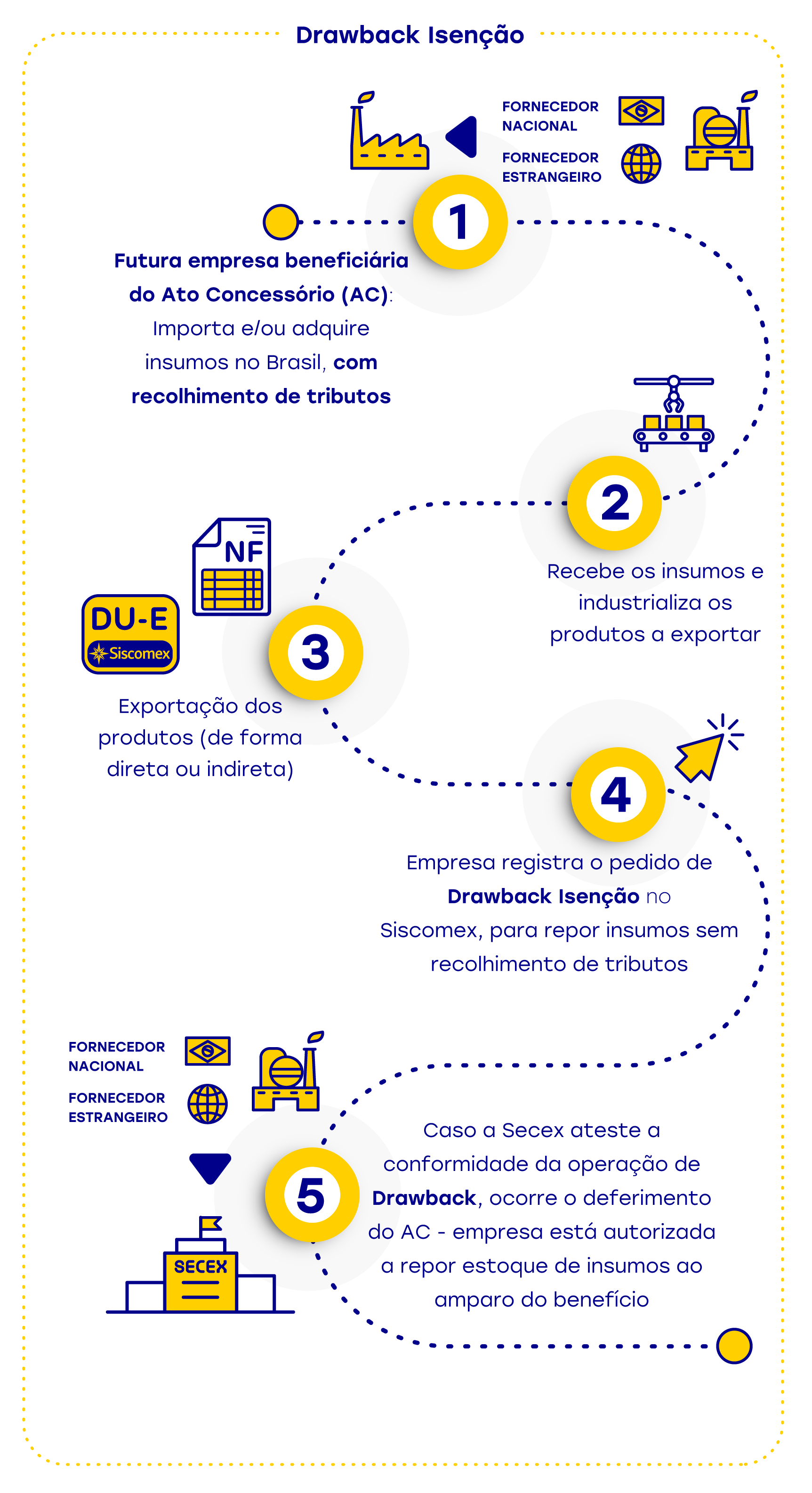

Drawback Isenção

A modalidade isenção possibilita a isenção ou redução de tributos incidentes na importação ou aquisição doméstica de mercadoria equivalente à empregada ou consumida na industrialização de produto previamente exportado, para reposição dos estoques daquele insumo. Neste caso, somente os tributos federais podem ser isentos, sendo que o ICMS deve ser recolhido integralmente pela empresa.

Entenda melhor o funcionamento com o fluxograma do Drawback Isenção:

-

-

Registros de operações de promoção (antigo SISPROM)

Empresas brasileiras podem usufruir do benefício fiscal de redução a zero da alíquota do Imposto de Renda sobre remessas de pagamento ao exterior, relacionadas à promoção de produtos, serviços ou destinos turísticos brasileiros. Para isso, é necessário realizar o registro da operação junto à Receita Federal

Desde 14 de julho de 2025, os registros passaram a ser realizados por meio de sistema eletrônico da Receita Federal, conforme previsto no Decreto nº 12.429/2025. Até essa data, os registros eram efetuados no Sistema de Registro de Informações de Promoção (SISPROM), mantido pelo Ministério do Desenvolvimento, Indústria, Comércio e Serviços (MDIC), que foi oficialmente descontinuado em 12 de julho de 2025.

Informações sobre a utilização do serviço podem ser encontradas no seguinte endereço: https://www.gov.br/pt-br/servicos/informar-operacoes-de-promocoes-de-produtos-e-servicos-no-exterior-com-reducao-do-ir .

Como fazer o registro no novo sistema:

-

Acesse o sistema da Receita Federal e faça login com sua conta gov.br.

-

Vá em “Legislação e Processo” > “Requerimentos Web”.

-

Selecione:

-

Área de concentração de serviço: Declarações e Escriturações

-

Serviço: SISPROM – Informação sobre operações de promoção de produtos e serviços no exterior com redução de Imposto de Renda

-

Clique em “Preencher Requerimento” e siga as instruções.

Quais despesas são contempladas?

São elegíveis ao benefício as despesas com promoção comercial no exterior, tais como:

-

Participação em feiras, exposições e eventos similares;

-

Aluguel de espaço e montagem de estandes;

-

Locação de equipamentos (TV, internet, telefone, móveis);

-

Contratação de profissionais de apoio (atendentes, garçons, etc.);

-

Serviços de tradução e assessoria de imprensa (press release);

-

Pesquisas de mercado no exterior.

Registros anteriores ao novo sistema:

Os registros feitos até 11 de julho de 2025 no antigo SISPROM continuam válidos. A funcionalidade de consulta de autenticidade desses registros estará disponível na página do SISPROM até 15 de agosto de 2025.

Dúvidas?

Entre em contato com:

-

Para Saber Mais

- Sobre o Imposto de Exportação: Manual de Exportação da Receita Federal.

- Manual de Preenchimento da DU-E no Portal Único Siscomex.

- Sobre o Imposto de Produtos Industrializados. Acesse o site da Secretaria Receita Federal. Lá você poderá obter informações sobre Leis, Decretos, Instruções Normativas, Atos Declaratórios, Regulamentos e Incentivos à Exportação relacionados a esse imposto.

- Sobre a COFINS e o PIS/Pasep. Acesse a página da Secretaria da Receita Federal. Lá você poderá obter informações sobre Leis, Medidas Provisórias, Decretos e Instruções Normativas, Atos Declaratórios, Portarias e Incentivos Fiscais relacionados a esses tributos.

- Sobre Zonas de Processamento de Exportação (ZPE).

- Sobre o REINTEGRA.

- Sobre o regime Drawback.

-

Seminário online: "Regimes aduaneiros de drawback: valioso instrumento de incentivo às exportações", promovido pela Secretaria de Comércio Exterior, sobre os regimes aduaneiros de drawback, um importante mecanismo de estímulo à competitividade das exportações brasileiras.