Apresentação

SEÇÃO V – CONTRIBUINTES DA PREVIDÊNCIA SOCIAL

Contribuem para o Regime Geral da Previdência Social – RGPS a empresa e a entidade a ela equiparada, o empregador doméstico e o trabalhador. São segurados obrigatórios as seguintes pessoas físicas: empregado, empregado doméstico, contribuinte individual, trabalhador avulso e segurado especial. Existem, ainda, os que se filiam à Previdência Social por vontade própria, os segurados facultativos. A cada tipo de contribuinte é definida uma forma específica de contribuição[1].

A seguir, são conceituados os principais contribuintes da Previdência Social:

Empresa – empresário ou sociedade que assume o risco de atividade econômica urbana ou rural, com fins lucrativos ou não, bem como os órgãos e entidades da administração pública direta, indireta e fundacional. Equipara-se a empresa, para fins previdenciários, o contribuinte individual em relação ao segurado que lhe presta serviço, bem como a cooperativa, a associação ou a entidade de qualquer natureza ou finalidade, a missão diplomática e a repartição consular de carreiras estrangeiras;

Empregador Doméstico – pessoa ou família que admite a seu serviço, sem finalidade lucrativa, o empregado doméstico;

Trabalhador – pessoa que presta serviço com ou sem vínculo empregatício à empresa; aquele que exerce por conta própria atividade econômica remunerada.

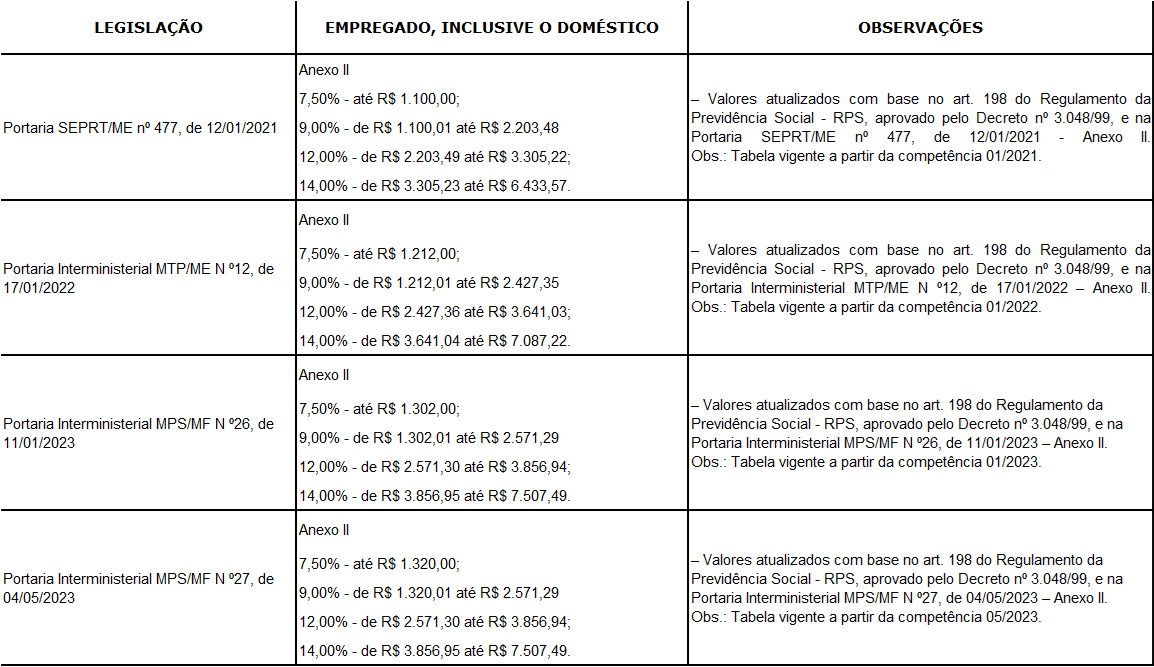

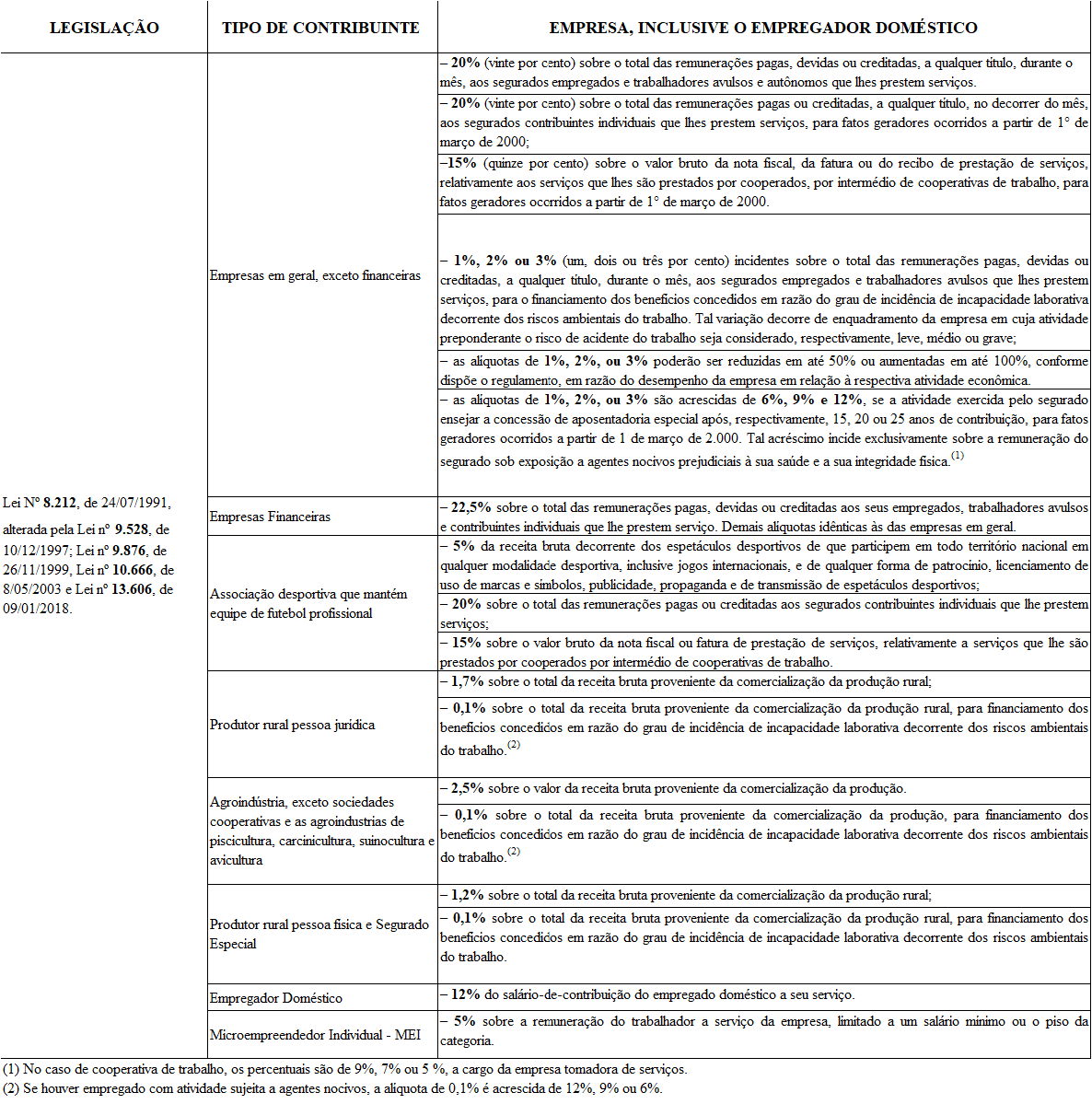

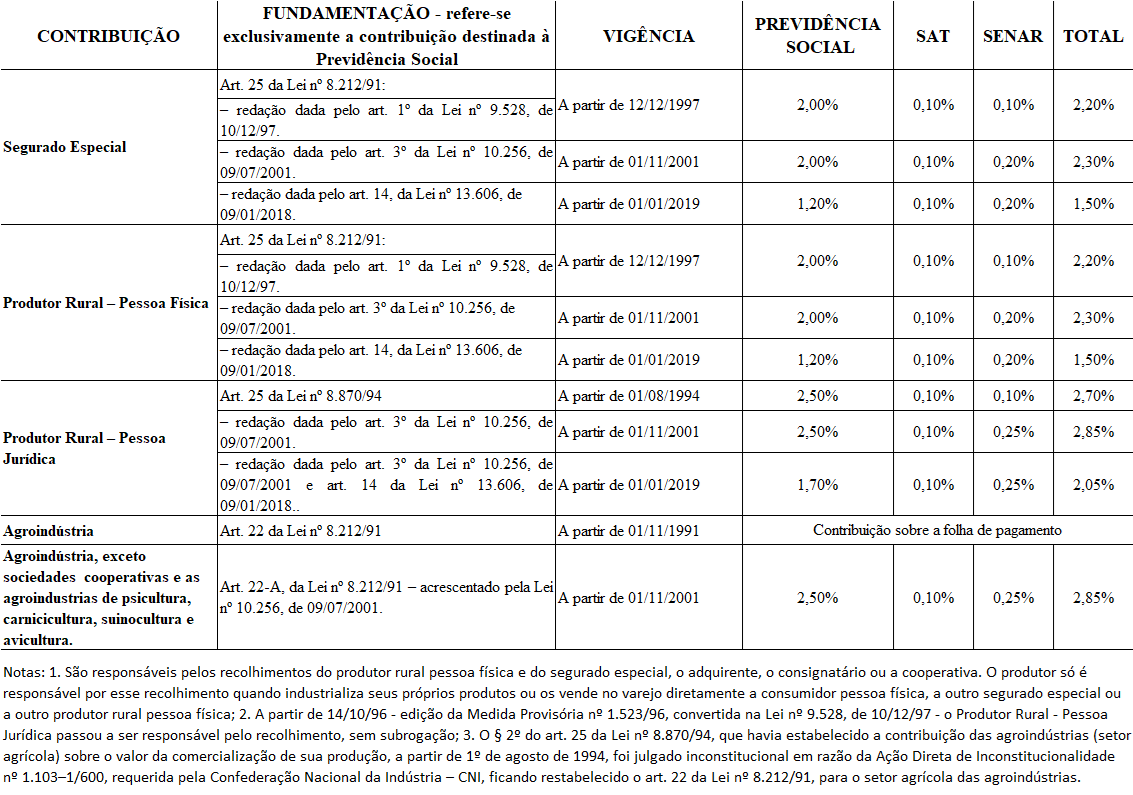

Os Quadros V.1 e V.2 apresentam, respectivamente, as alíquotas de contribuição definidas para segurados empregados e para empresas, para os anos de 2021 a 2023. O Quadro V.3 apresenta as alíquotas de contribuição sobre a produção rural.

A fonte das informações sobre os contribuintes da Previdência Social é o Cadastro Nacional de Informações Sociais – CNIS, que é uma base de dados nacional que contém informações sobre trabalhadores (empregados, inclusive domésticos, trabalhadores avulsos, contribuintes individuais, segurados especiais e facultativos) e empregadores.

O CNIS é composto de quatro bases de dados: a) Cadastro de Trabalhadores; b) Cadastro de Empregadores; c) Cadastro de Vínculos Empregatícios; e d) Remunerações do Trabalhador Empregado e Recolhimentos do Contribuinte Individual; e d) Agregados de Vínculos Empregatícios e Remunerações por Estabelecimento Empregador.

Os dados dessas bases são provenientes de diversos instrumentos, tais como: Programa de Integração Social – PIS; Programa de Formação do Patrimônio do Servidor Público – PASEP; Relação Anual de Informações Sociais – RAIS; Cadastro Geral de Empregados e Desempregados – CAGED; Guia da Previdência Social – GPS; Guia de Recolhimento do Fundo de Garantia do Tempo de Serviço e Informações à Previdência Social – GFIP e Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas – eSocial, dentre outros.

O documento GFIP foi implantado em janeiro de 1999, deve ser entregue mensalmente por todas as pessoas físicas ou jurídicas que estejam sujeitas ao recolhimento do FGTS, conforme estabelecido na Lei no 8.036/90, e às contribuições ou informações à Previdência Social, conforme estabelecido na Lei no 8.212/91.

Quadro V.1 - Alíquotas de contribuição para a Previdência Social do empregado, inclusive o doméstico - 2021/2023

- .

Na GFIP, as empresas informam todos os fatos geradores de contribuições previdenciárias, individualizando as informações sobre vínculos e remunerações dos empregados e a remuneração paga aos contribuintes individuais que lhes prestam serviços, sem vínculo empregatício, constituindo-se no documento base para aperfeiçoamento na forma de funcionamento dos serviços prestados pela Previdência Social, principalmente na concessão e manutenção de benefícios e na arrecadação e fiscalização das contribuições previdenciárias.

O Decreto nº 8373/2014 instituiu o Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas (eSocial) a fim de substituir diversos sistemas de informação do governo, incluindo GFIP e GPS. Essa substituição será feita de acordo com o cronograma citado na Resolução do Comitê Diretivo do eSocial nº 02/2016.

Contribuintes Pessoas Físicas

A par das estatísticas de contribuintes empregados e outros contribuintes da Previdência Social, o Anuário Estatístico da Previdência Social apresenta tabelas com estatísticas dos contribuintes considerados como pessoas físicas. Essas tabelas apresentam os contribuintes da Previdência Social, a partir do cruzamento das informações coletadas por meio da GFIP/eSocial e da GPS, visando identificar o universo de pessoas físicas que contribuem para a Previdência Social. Com isso, supera-se o problema decorrente de duplicidade de informações derivado da possibilidade de um contribuinte ser registrado como “empregados” e na categoria “outros contribuintes”.

Para a construção do universo de pessoas que contribuem para a Previdência Social foi necessário identificar as diversas formas como uma contribuição e o respectivo contribuinte podem ser registrados nos sistemas da Previdência Social. Para os “contribuintes empregados” a fonte da informação é o registro mensal do vínculo empregatício e a remuneração informados pela GFIP/eSocial. Para os “outros contribuintes” existem duas formas, não excludentes, de registro de sua contribuição. A contribuição pode ser registrada por meio de uma GPS paga na rede bancária ou, caso do contribuinte individual que tenha prestado serviço a empresas ou equiparadas, por meio do registro da prestação do serviço na GFIP/eSocial entregue pela empresa (conforme mencionado, nesse caso a empresa é obrigada a reter a contribuição do contribuinte individual e efetuar seu pagamento, junto às demais contribuições da empresa).

Essas formas de contribuição não são excludentes entre si, podendo uma pessoa contribuir como empregado, prestar serviço como contribuinte individual e ainda pagar uma GPS na rede bancária em um mesmo mês ou em meses distintos ao longo do ano. O cruzamento das informações provenientes da GFIP/eSocial e da GPS permite a identificação da pessoa física que contribuiu para a Previdência Social e de que forma sua contribuição foi registrada.

São apresentadas informações sobre a quantidade de contribuintes da Previdência Social, o número médio mensal de contribuintes, o valor das remunerações, por unidades da federação, sexo, grupos de idade e pelo número de contribuições efetuadas no ano.

A tabela 32.4 – Quantidade de contribuintes pessoas físicas, por tipo de contribuição, segundo o número de contribuições no ano – permite identificar de que forma foram efetuados os registros das contribuições. Nessa tabela é possível verificar os contribuintes que contribuíram exclusivamente como “empregados”, ou como “outros contribuintes” e os que no ano tiveram registro em ambas as categorias. Além disso, é possível identificar, entre os outros contribuintes, os que tiveram suas contribuições registradas por meio de GPS, de GFIP/eSocial, ou ambas as formas, no ano.

Da mesma forma é possível identificar, entre os contribuintes que no ano em referência foram classificados como “empregados” e “outros contribuintes”, a forma como a contribuição foi registrada.

A quantidade de contribuintes pessoas físicas em 2023 foi de 74 milhões, o que correspondeu ao acréscimo, em relação ao ano anterior, de 1,7%, e o valor da remuneração foi de aproximadamente R$ 2,31 trilhões, correspondendo um aumento de 10,3% em relação a 2022. As pessoas do sexo masculino participaram com 53,5% da quantidade e 59,2% do valor das remunerações, o que fez com que o valor médio das remunerações do sexo masculino fosse 26,2% maior do que o do sexo feminino (R$ 34.582,77 contra R$ 27.400,48). A faixa etária dos 25 aos 29 anos foi a faixa decenal que apresentou a maior quantidade de contribuintes (26,6% do total), e a maior participação no valor da remuneração foi a faixa decenal dos 35 aos 44 anos, com 31,6% do total. A participação dos contribuintes com doze contribuições anuais, aumentou de 57,9% em 2022 para 58,5% em 2023.

QUADRO V.2 - Alíquotas de contribuição para a Previdência Social das Empresas, inclusive do empregador doméstico – 2021/2023

- .

Quadro V.3 - Alíquotas de contribuição sobre a Produção Rural

Contribuintes Empregados

Contribuem para o RGPS os trabalhadores contratados sob o regime da CLT, constituídos principalmente pelo empregado, aquele que presta serviço de natureza urbana ou rural a empresa, em caráter não eventual, sob sua subordinação e mediante remuneração, inclusive como diretor empregado; e pelo trabalhador avulso, aquele que presta a uma ou mais empresas, sem vínculo empregatício, serviços de natureza urbana ou rural com intermediação de sindicatos ou de órgãos gestores de mão de obra (normalmente portuários).

As informações apresentadas contemplam a quantidade de contribuintes, o valor da remuneração, a quantidade de vínculos e o número médio mensal de contribuintes por unidade da federação; a quantidade de contribuintes, o valor da remuneração e o número médio de contribuintes por sexo e grupos de idade, e por sexo e faixas de valor; e a quantidade de vínculos, o valor da remuneração e o número médio mensal de vínculos por setor de atividade econômica.

Os conceitos das informações são apresentados a seguir:

Quantidade de contribuintes – quantidade de trabalhadores com, pelo menos, uma remuneração mensal declarada na GFIP/eSocial ao longo do ano considerado. Um trabalhador que possua mais de um emprego é contado apenas uma vez, ou seja, a unidade de referência para mensuração é o trabalhador;

Empregado doméstico, oriundo do eSocial – aquele que presta serviço de natureza contínua, mediante remuneração mensal, a pessoa ou família, em atividade sem fins lucrativos.

Número médio mensal de contribuintes – calculado pela quantidade de meses trabalhados no ano por contribuinte, dividida por 12. A quantidade de meses trabalhados é obtida pelo somatório dos meses em que constam remunerações declaradas na GFIP/eSocial ao longo do ano. No caso de trabalhadores com mais de um vínculo empregatício, o total de meses trabalhados é computado de forma não cumulativa;

Valor da remuneração – valor dos salários pagos aos empregados, considerados todos os vínculos empregatícios que possuem, ou seja, trabalhadores com mais de um emprego apresentam como remuneração a soma dos salários recebidos em cada vínculo. Estão incluídos os valores referentes ao décimo terceiro salário;

Quantidade de vínculos – quantidade de vínculos observados na GFIP/eSocial ao longo do ano, mesmo aqueles que se referem à mesma pessoa. Um trabalhador com dois empregos é contabilizado duas vezes porque, neste caso, a unidade de referência para mensuração é o vínculo empregatício. Não são considerados os prestadores de serviço autônomos declarados;

Número médio mensal de vínculos – calculado pela quantidade de meses trabalhados no ano em cada vínculo, dividida por 12. A quantidade de meses trabalhados é obtida pelo somatório dos meses em que constam remunerações declaradas na GFIP/eSocial ao longo do ano. No caso de trabalhadores com mais de um vínculo empregatício, o total de meses trabalhados é computado separadamente para cada vínculo.

Um segundo grupo de tabelas apresenta dados dos contribuintes empregados em estabelecimentos que fizeram opção pelo Sistema Integrado de Pagamento de Impostos e Contribuições das Microempresas e das Empresas de Pequeno Porte – SIMPLES. São apresentadas informações sobre a quantidade de vínculos, valor da remuneração, quantidade de estabelecimentos e valor devido declarado pelas empresas com opção pelo SIMPLES, por mês e unidade da federação.

As tabelas contendo a quantidade de vínculos e o valor da remuneração por exposição a agentes nocivos são apresentadas por unidade da federação e mês.

Os conceitos das informações do grupo de tabelas sobre contribuintes empregados com detalhamento por opção pelo SIMPLES e por tempo de exposição a agentes nocivos são apresentados a seguir:

Quantidade de estabelecimentos – número de estabelecimentos que entregaram a GFIP/eSocial;

Quantidade de vínculos – os vínculos observados nas GFIP/eSocial de cada estabelecimento no mês de referência, mesmo aqueles que se referem à mesma pessoa. Um trabalhador com dois empregos é contabilizado duas vezes porque, neste caso, a unidade de referência para mensuração é o vínculo empregatício. Não são considerados os prestadores de serviço autônomo declarados;

Valor da remuneração – valor dos salários pagos aos empregados, obtido pela soma das remunerações de todos os vínculos declarados no estabelecimento no mês, excluindo-se a parcela referente ao décimo terceiro salário;

Valor devido declarado – valor declarado pelas empresas no preenchimento da GFIP/eSocial como devido à Previdência Social. As contribuições devidas à Previdência Social, calculadas a partir da legislação vigente, podem ser originárias de diversos fatos geradores e o valor declarado corresponde ao total devido pela empresa.

No ano de 2023, a quantidade de contribuintes empregados foi de 56 milhões de pessoas e o valor das remunerações pagas atingiu R$ 1,97 trilhões, o que correspondeu, respectivamente, aumento de 1,8% e aumento de 10,7% em relação ao ano anterior. O valor médio da remuneração dos empregados aumentou 8,8% de 2022 para 2023, passando de R$ 32.413,17 para R$ 35.252,96. A participação dos empregados do sexo masculino no total dos contribuintes e no valor da remuneração foi de, respectivamente, 56,0% e 60,7%. O valor médio da remuneração dos homens foi 21,5% maior do que o das mulheres (R$ 38.241,53 contra R$ 31.469,71).

A faixa etária dos 25 aos 34 anos foi a faixa decenal que apresentou a maior quantidade de contribuintes empregados (29,5%). A maior participação no valor da remuneração foi a faixa decenal dos 35 aos 44 anos, com 32,5% do total. Cerca de 66,8% dos empregados receberam até 2 pisos previdenciários, 92,7% até 5 pisos e 2,2% receberam mais do que 10 pisos. A participação no valor da remuneração dos empregados que receberam até 2 pisos foi de 32,2%; a dos que receberam até 5 pisos atingiu 66,2% e os acima de 10 pisos participaram com 17,7% do total das remunerações.

Em 2023, o setor agropecuário participou com 4,0% do total de vínculos e 2,8% do valor da remuneração, o setor indústria com 23,5% e 25,4% e o setor serviços com 71,9% e 71,4%, respectivamente. Os subsetores mais representativos na quantidade de vínculos foram o comércio e reparação de veículos automotores, os serviços prestados principalmente a empresas e a Administração pública, defesa e seguridade, com 21,2%, 15,9% e 7,7% do total. No valor da remuneração, os três subsetores que apresentaram as maiores participações foram o comércio e reparação de veículos automotores, os serviços prestados principalmente a empresas e a administração pública, defesa e seguridade com 16,4%, 12,9% e 9,2%, respectivamente.

Em setembro de 2023, quase 6,3 milhões de estabelecimentos apresentaram a GFIP, sendo que os que declararam opção pelo SIMPLES participaram com 55,1% do total de estabelecimentos, 25,7% no número de vínculos, 16,3% no valor da remuneração. Cerca de 95,0% dos vínculos declarados na GFIP não estiveram expostos a agentes nocivos e em 2,3% dos vínculos o tempo de exposição foi de 25 anos.

Outros Contribuintes

Além do segurado empregado e trabalhador avulso, contribuem, também, para o RGPS o contribuinte individual, o empregado doméstico, o contribuinte facultativo e o segurado especial, agrupados, para efeito deste anuário, como “outros contribuintes”.

As tabelas com informações sobre a quantidade e o valor das contribuições efetuadas por “outros contribuintes” são classificadas por: sexo e tipo de contribuinte; tipo e unidades da federação; sexo e grupos de idade; tipo e faixas de valor da contribuição; e, número de contribuições no ano.

A seguir, são definidos os conceitos das informações constantes deste capítulo:

Quantidade de contribuintes – quantidade de segurados (excluídos os empregados e trabalhadores avulsos) que efetuaram pelo menos uma contribuição mensal ao longo do ano considerado;

Número médio mensal de contribuintes - calculado pela quantidade de contribuições no ano dividida por 12. A quantidade de contribuições no ano é obtida pelo somatório das contribuições registradas ao longo do ano, à exceção da contribuição relativa ao décimo terceiro salário. Um trabalhador que possua mais de uma contribuição é contado apenas uma vez, ou seja, a unidade de referência para mensuração é o contribuinte;

Valor da contribuição – valor das contribuições pagas e registradas na conta-corrente do segurado convertidas mensalmente em quantidade de pisos previdenciários. O mês é o da competência do pagamento e o valor utilizado é o valor original da guia (Guia da Previdência Social – GPS), ou o valor retido informado, no caso da GFIP//eSocial ou no documento de arrecadação do eSocial, a partir da competência setembro de 2015, no caso do empregado doméstico. Não foram considerados recolhimentos incidentes sobre o décimo terceiro salário dos contribuintes domésticos;

O art. 34 da Lei Complementar nº 150, de 1º de junho de 2015, criou o Simples Doméstico para que o empregador doméstico recolha, mensalmente, a partir da competência setembro de 2015, as contribuições a seu cargo e a cargo do seu empregado doméstico, em documento de arrecadação do eSocial;

Valor do salário de contribuição – corresponde ao somatório dos valores de salário de contribuição em cada competência (de janeiro a dezembro) e em cada inscrição e atividade do contribuinte, expressos em reais (R$), calculado a partir do valor da contribuição recolhida na GPS, no documento de arrecadação do eSocial, ou, no caso da GFIP/eSocial, a partir do valor retido informado.

TIPO DE CONTRIBUINTE – classificação dos contribuintes em:

Contribuinte individual – aquele que presta serviços de natureza urbana ou rural, em caráter eventual, a uma ou mais empresas, sem relação de emprego; ou, aquele que exerce, por conta própria, atividade econômica remunerada de natureza urbana ou rural, com fins lucrativos ou não;

Empregado doméstico, exceto o oriundo do eSocial – aquele que presta serviço de natureza contínua, mediante remuneração mensal, a pessoa ou família, em atividade sem fins lucrativos. A partir do ano de 2017 os Empregados domésticos, oriundos do eSocial, foram considerados como contribuintes empregados;

Segurado especial – a pessoa física residente no imóvel rural ou em aglomerado urbano ou rural próximo a ele que, individualmente ou em regime de economia familiar, ainda que com auxílio eventual de terceiros a título de mútua colaboração, na condição de:

a) produtor, seja proprietário, usufrutuário, possuidor, assentado, parceiro ou meeiro outorgados, comodatário ou arrendatário rurais, que explore atividade:

1) agropecuária em área de até 4 (quatro) módulos fiscais; ou

2) de seringueiro ou extrativista vegetal que exerça suas atividades nos termos do inciso XII do caput do art. 2º da Lei no 9.985, de 18 de julho de 2000, e faça dessas atividades o principal meio de vida;

b) pescador artesanal ou a este assemelhado, que faça da pesca profissão habitual ou principal meio da vida; e

c) cônjuge ou companheiro, bem como filho maior de 16 (dezesseis) anos de idade ou a este equiparado, do segurado de que tratam as alíneas ‘a” e “b” que, comprovadamente, trabalhem com o grupo familiar respectivo.

Entende-se como regime de economia familiar a atividade em que o trabalho dos membros da família é indispensável à própria subsistência e ao desenvolvimento socioeconômico do núcleo familiar e é exercido em condições de mútua dependência e colaboração, sem utilização de empregados permanentes;

Facultativo – o maior de 16 anos de idade que se filia ao Regime Geral de Previdência Social, mediante contribuição, desde que não esteja exercendo atividade remunerada que o enquadre como segurado obrigatório ou que esteja vinculado a outro regime de Previdência Social.

A categoria de contribuinte individual foi criada pela Lei no 9.876, de 26 de novembro de 1999, unificando os segurados empresários, trabalhadores autônomos e equiparados. A referida Lei considera como contribuintes individuais, dentre outros: o produtor rural pessoa física; o garimpeiro; o ministro de confissão religiosa; o brasileiro civil que trabalha no exterior para organismo oficial internacional, quando não vinculado a regime próprio; o empresário urbano ou rural; e o trabalhador autônomo que presta serviços quer seja em caráter permanente ou eventual. O inciso V do art. 9o do Regulamento da Previdência Social – RPS, aprovado pelo Decreto no 3.048, de 6 de maio de 1999, arrola, ainda, como contribuintes individuais, dentre outros: o associado eleito para cargo de direção em cooperativa, associação ou entidade de qualquer natureza ou finalidade, bem como o síndico ou administrador eleito para exercer atividade de direção condominial, desde que recebam remuneração; o aposentado de qualquer regime previdenciário nomeado magistrado da Justiça Eleitoral; o bolsista da Fundação Habitacional do Exército contratado em conformidade com a Lei no 6.855, de 18/11/80; e o árbitro e seus auxiliares que atuem em conformidade com a Lei no 9.615, de 24/03/98.

Valor da Contribuição

As empresas, em geral, contribuem com 20% sobre o total das remunerações pagas, devidas ou creditadas a qualquer título, durante o mês, aos segurados empregados, contribuintes individuais e trabalhadores avulsos que lhes prestem serviços, mais um adicional de 1%, 2% ou 3%, conforme o risco da atividade da empresa, para o financiamento de benefícios concedidos em razão do grau de incidência de incapacidade decorrente dos riscos ambientais do trabalho. No caso de instituições financeiras, além dessas contribuições, é devido adicional de 2,5%. Tratando-se de serviços tomados de cooperados por intermédio de cooperativas de trabalho, a contribuição da empresa é de 15% sobre o valor da nota fiscal ou fatura de prestação de serviços. O empregador doméstico contribui com 8% do salário de contribuição do empregado doméstico a seu serviço, mais 0,8% para financiamento do seguro contra acidentes do trabalho e a contribuição do segurado empregado, inclusive o doméstico, é calculada mediante a aplicação de alíquotas sobre o seu salário de contribuição mensal. Para o contribuinte individual que trabalha por conta própria, a alíquota de contribuição é de 20% sobre a remuneração percebida. Para o contribuinte individual que presta serviços a uma ou mais empresas, a alíquota de contribuição é de 11% sobre a remuneração percebida, descontada e recolhida pela empresa contratante. Se o valor pago ao contribuinte individual for inferior ao salário-mínimo, este está obrigado a complementar a contribuição. Nesta hipótese, o percentual incidente sobre a diferença é de 20%. Para o segurado facultativo, o salário de contribuição é o valor por ele declarado e a alíquota de contribuição é de 20%. A Lei Complementar no 123, de 14 de dezembro de 2006, instituiu, a partir de abril de 2007, o Plano Simplificado de Previdência Social, reduzindo de 20% para 11% a alíquota de contribuição para contribuinte individual que trabalha por conta própria, sem relação de trabalho com empresa ou equiparada e contribuintes facultativos, para salário de contribuição igual a salário-mínimo. Também pode optar pelo Plano Simplificado, o Micro Empreendedor Individual – MEI, na forma da Lei Complementar no 123 de 2006, alterada pela Lei Complementar no 128, de 19 de dezembro de 2008. A Medida Provisória nº 529, de 7 de abril se 2011, alterou a alíquota de contribuição do MEI para 5 %, a partir de 1º de maio de 2011. Com a conversão da MP na Lei nº 12.470, de 31 de agosto de 2011, o percentual de 5% foi estendido para o segurado facultativo sem renda própria, que se dedique exclusivamente ao trabalho doméstico no âmbito de sua residência, desde que pertencente a família de baixa renda. O segurado especial e o produtor rural pessoa física contribuem com 2,0% e o produtor rural pessoa jurídica com 2,5% incidentes sobre a receita bruta da comercialização da produção rural, além de mais 0,1% para o custeio dos benefícios concedidos em razão do grau de incidência de incapacidade laborativa decorrente dos riscos ambientais do trabalho. A contribuição do segurado especial, a quem é garantido benefício no valor de um salário-mínimo, é sub-rogada ao adquirente da produção. Caso queira melhorar o valor de seu benefício, o segurado especial poderá contribuir facultativamente sobre valor superior ao salário-mínimo.

Nos termos do § 6o do art. 57 da Lei no 8.213, de 1991, a contribuição destinada ao financiamento de benefícios concedidos em razão do grau de incidência de incapacidade decorrente dos riscos ambientais do trabalho terá suas alíquotas acrescidas de 12%, 9% e 6%, conforme a atividade exercida pelo segurado empregado a serviço da empresa, ou cooperado de cooperativa de produção. Este acréscimo financiará a concessão de aposentadoria especial aos 15, 20 ou 25 anos de contribuição, respectivamente. No caso de cooperativa de trabalho, a alíquota é de 9%, 7% e 5%, devida pelo tomador de serviços.

Com a edição da Medida Provisória no 83, de 2002, convertida na Lei no 10.666, de 8 de maio de 2003, a partir de 1o de abril de 2003, os percentuais relativos à contribuição destinada ao financiamento de benefícios concedidos em razão do grau de incidência de incapacidade decorrente dos riscos ambientais do trabalho podem ser reduzidos em até 50% ou elevados em até 100% em razão do desempenho da empresa em relação à respectiva atividade econômica, conforme critérios de avaliação fixados em regulamento.

A quantidade de outros contribuintes, em 2023, foi de 20,3 milhões de trabalhadores, um acréscimo de 1,9% quando comparado com o ano anterior. O valor das contribuições aumentou 7,7% no período, atingindo R$ 29,8 bilhões. A participação do sexo feminino foi de 50,5% na quantidade e 44,8% no valor das contribuições, o que fez com que o valor médio da contribuição dos homens (R$ 1.639,40) fosse 26,0% maior do que o das mulheres (R$ 1.301,30). Os contribuintes individuais representaram 92,0% da quantidade e 91,6% do valor das contribuições. Apesar de serem informados domésticos em Outros Contribuintes (participação de 0,5%), essa categoria de trabalhador, com o advento do eSocial, passou a figurar entre os Trabalhadores Empregados.

Em 2023, a faixa etária decenal dos 35 aos 44 anos foi a que apresentou maior participação na quantidade de outros contribuintes (25,7%), e para o valor das contribuições a maior participação foi a da faixa etária dos 50 aos 59 anos (27,5%). Cerca de 10,2% dos outros contribuintes se encontravam na faixa de abaixo de 1 piso previdenciário, 90,9% contribuíram com até 2 pisos e 97,4% com até 5 pisos. Na distribuição do valor do salário de contribuição, 1,5% se encontravam na faixa de abaixo de 1 piso previdenciário, 69,3% na faixa de até 2 pisos e 85,9% com até 5 pisos. Cerca de 50,8% da quantidade de outros contribuintes foram de segurados que efetuaram 12 contribuições anuais. A análise por documento de captação revela que os outros contribuintes utilizaram a GPS ou o eSocial em 65,0% do total de documentos, a GFIP, em 35,0% e ambos, em 0,0%.

[1] O art. 2º da Lei nº 11.457, de 16.3.2007, transferiu competência à Secretaria da Receita Federal do Brasil para planejar, executar, acompanhar e avaliar as atividades relativas à tributação, fiscalização, arrecadação, cobrança e recolhimento das contribuições sociais previstas nas alíneas a, b e c do parágrafo único do art. 11 desta Lei, e determinou que as obrigações relativas àquelas contribuições fossem cumpridas junto àquela Secretaria.