Notícias

TRANSFORMAÇÃO ECOLÓGICA

Tesouro anuncia resultado da primeira emissão brasileira de título sustentável em dólares

O Tesouro Nacional divulgou nota nesta segunda-feira, 13/11, informando o resultado da operação no mercado norte-americano que contou com a emissão de um novo benchmark de 7 anos, denominado Global 2031 ESG, com vencimento em 18 de março de 2031. Ele foi emitido no montante de US$ 2,0 bilhões, com uma taxa de retorno para o investidor de 6,50% a.a., que corresponde a um spread de 181,9 pontos-base acima da Treasury de referência (título do tesouro norte-americano) — menor nível em novas emissões em quase uma década. O título sustentável tem cupom de juros de 6,25% a.a, cujo pagamento será realizado em 18 de março e 18 de setembro de cada ano. A emissão foi realizada ao preço de 98,572% do seu valor de face.

A emissão representa um novo marco na gestão da Dívida Pública Federal, ao reafirmar o compromisso da República com políticas sustentáveis, convergindo com o crescente interesse de investidores não residentes, e com a expansão do mercado de títulos temáticos no mundo.

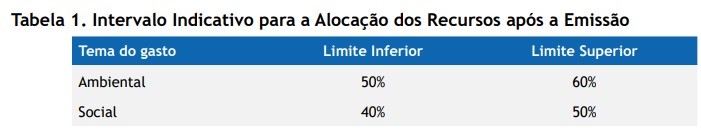

Após o anúncio do Arcabouço Brasileiro para Títulos Soberanos Sustentáveis, o Tesouro Nacional dá continuidade à execução de sua estratégia, se comprometendo a alocar o montante equivalente aos recursos captados em ações que impulsionem a sustentabilidade e contribuam para a mitigação de mudanças climáticas, para a conservação de recursos naturais e para o desenvolvimento social, nas proporções indicadas na tabela abaixo.

- Tabela-1

Com respeito ao recorte temporal da alocação de recursos, a composição indicativa é que no mínimo 75% sejam dedicados ao financiamento de novas despesas e no máximo 25% sejam dedicados ao refinanciamento de despesas já executadas, ou em curso. Visando dar transparência às categorias de alocação consideradas, o Brasil apresentou, no Relatório de Pré-emissão, uma listagem indicativa de categorias que podem ser consideradas para despesas verdes e sociais.

Confira o Relatório Pré-emissão com a Alocação Indicativa de Recursos

A emissão reforça o papel importante da dívida externa em termos de alongamento de prazo, diversificação de indexadores e da base de investidores. Adicionalmente, corrobora o papel da Dívida Pública Federal externa de promover referência para o setor corporativo, razão pela qual o Tesouro Nacional escolheu um benchmark de 7 anos, onde se concentram as emissões privadas.

A primeira emissão de títulos sustentáveis do Tesouro Nacional atraiu um interesse significativo de investidores, que pode ser mensurado pelas mais de 240 ordens no ápice do livro de ofertas. A demanda superou largamente o volume emitido, com o livro de ordens próximo US$ 6,0 bilhões. A alocação final contou com expressiva participação investidores não residentes, sendo cerca de 75% oriundos da Europa e da América do Norte, com a América Latina, incluindo o Brasil, respondendo por 25%.

A emissão foi majoritariamente absorvida por investidores de longo prazo, com gestores de ativos adquirindo cerca de 60% dos títulos, e contou com expressiva demanda de contas ESG, participantes do non-deal road show realizado pelo Brasil no início de setembro de 2023. A operação foi liderada pelos bancos Itaú, J.P. Morgan e Santander. A liquidação financeira ocorrerá em 20 de novembro de 2023.

Conforme frisa o Tesouro Nacional na nota, “esta comunicação é apenas para fins informativos e não constitui uma oferta de compra ou venda ou uma solicitação de oferta de venda ou compra de quaisquer títulos. Não haverá oferta ou venda de títulos em qualquer país ou jurisdição em que tal oferta, solicitação ou venda seja considerada ilegal se realizada antes do respectivo registro ou habilitação nos termos as leis de títulos e valores mobiliários do respectivo país ou jurisdição.”

“O emissor arquivou uma declaração de registro (registration statement), incluindo prospecto, junto à U.S. Securities and Exchange Commission ("SEC") para a oferta a que esta comunicação se refere. Antes de investir, para obter informações mais completas sobre o emissor e sobre esta oferta, você deve ler o prospecto contido na declaração de registro e outros documentos que o emissor tenha arquivado junto à SEC. Você pode obter estes documentos gratuitamente acessando o Edgar no site da SEC em www.sec.gov.”

“Alternativamente, o emissor, qualquer subscritor ou qualquer distribuidor que participe da oferta providenciará o envio do prospecto caso você assim solicite entrando em contato com o Banco Itaú BBA USA Securities Inc. pelo telefone +1-212-710-6749, J.P. Morgan Securities LLC pelo telefone +1-212-834-4533 e Santander US Capital Markets LLC pelo telefone +1-855-403-3636.”